Для организаций, владеющих дорогостоящим имущественным комплексом, всегда актуальной проблемой является обязанность уплаты налога на имущество, размер которого может быть достаточно ощутимым.

Однако, учитывая, что размер налога напрямую зависит от остаточной стоимости имущества, формируемой в соответствии с правилами ведения бухгалтерского учета организации-налогоплательщика, уменьшить совокупную сумму подлежащего уплате налога за период эксплуатации имущества законными способами вполне реально.

Одним из вариантов является правильный выбор способа амортизации имущества. Поскольку налог рассчитывается исходя из среднегодовой стоимости имущества, налогоплательщику, в целях минимизации подлежащих уплате сумм налога, выгодней, чтобы основное средство амортизировалось быстрее, особенно в первые несколько лет.

ПБУ 6/01 «Учет основных средств» предусмотрена возможность исчисления сумм амортизации по 4-м способам:

- линейный;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

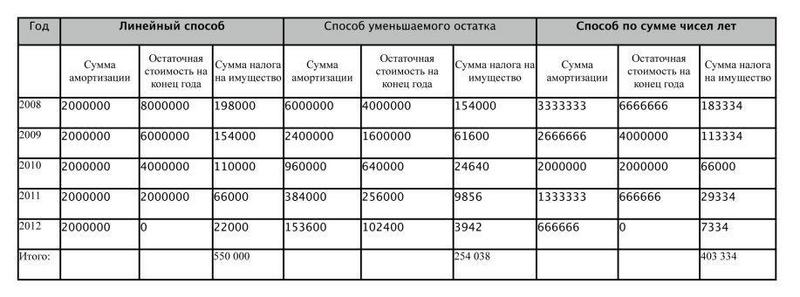

Рассмотрим какой из способов амортизации наиболее выгоден для налога на имущество на примере:

Допустим, что организация приобрела в 2008 г. оборудование, стоимостью 10 000 000 руб. Срок его эксплуатации - 5 лет.

Предполагаемый объем выпуска продукции за весь срок использования оборудования - 2 000 000 руб. (в 2008 г. - 440 000 руб.; в 2009 г. - 400 000 руб.; в 2010 г. - 400 000 руб.; в 2011 г. - 320 000 руб.; 2012 г. - 360 000 руб.).

Ставка налога на имущество составляет 2,2 %

1) При линейном способе амортизации, сумма амортизационных начислений зависит от первоначальной стоимости объекта и годовой нормы амортизации, исчисленной исходя из срока полезного использования объекта.

В нашем случае, при сроке использования в 5 лет, норма амортизации составит 20% (100% /5).

Таким образом, амортизация в год составит 2 000 000 руб.

При такой сумме амортизации налог на имущество за первый год эксплуатации оборудования составит 198 000 руб.; за весь срок эксплуатации - 550 000 руб.

При этом, учитывая, что суммы амортизации начисляются равномерно, ускоренного списания стоимости оборудования не происходит, поэтому совокупная сумма налога на имущества за 5 лет эксплуатации составляет бОльшую сумму, чем при применении любого другого способа амортизации.

2) Способ уменьшаемого остатка:

при данном способе за основу берется остаточная стоимость имущества на начало отчетного периода и нормы амортизации с учетом устанавливаемого самой организацией в учетной политике коэффициента (не более 3). Таким образом, происходит ускоренное начисление амортизации в первые годы эксплуатации объекта (за счет применяемого коэффициента), соответственно, остаточная стоимость ОС быстро уменьшается, что приводит к экономии на налоге на имущество.

Как правило, данный способ амортизации применяется к группам ОС, интенсивность эксплуатации которых в первые годы выше, чем в последующие.

В нашем примере, при коэффициенте равном 3, норма амортизации составит 60% (100%/5 (годовая норма амортизации)* 3).

Совокупный налог на имущество за 5 лет эксплуатации ОС будет примерно в два раза меньше, чем при использовании линейного способа амортизации (254 038 руб.).

Таким образом, если учесть, что стоимость ОС организации может составлять довольно значительные суммы, экономия на налоге на имущество при применении способа уменьшаемого остатка будет ощутима.

3) При способе списания стоимости по сумме чисел лет срока полезного использования годовая норма амортизации определяется исходя из первоначальной стоимости ОС (в нашем примере - 10 млн. руб.) и соотношения между оставшимся на момент начисления амортизации количеством лет полезного использования объекта и совокупной суммой лет полезного использования объекта (в нашем случае - 1+2+3+4+5 - всего 15 лет).

Таким образом, в первый год эксплуатации сумма начисленной амортизации составит: 10 000 000* 5/15 = 3333333 руб.

Во второй год: 10 000 000 * 4/15 = 2666666 руб. и т.д.

Совокупная сумма подлежащего уплате налога на имущество за 5 лет эксплуатации ОС составит 403 334 руб., что также составляет меньшую сумму, чем при начислении амортизации линейным способом.

4) При способе списания стоимости пропорционально объему продукции (работ) начисление амортизационных отчислений зависит от планируемого количества произведенной продукции за весь срок эксплуатации оборудования. Годовая норма амортизации при этом определяется исходя из показателя по выполненному объему продукции за данный год и соотношения первоначальной стоимости объекта ОС и плана по объему продукции.

Поскольку при данном способе начисления амортизации ее размер напрямую зависит от устанавливаемого организацией плана по объему продукции (чем он ниже, тем выше амортизации и быстрее происходит перенос стоимости ОС), есть возможность заранее прогнозировать примерный размер подлежащего уплате налога на имущество.

Так, при плане в 40 000 шт. выпущенной на оборудовании продукции и фактическом выпуске 8000 шт. в год, амортизация составит: 8000 * (10 000 000/40 000) - 2 000 000 руб. При установлении плана в 20 000 шт. размер амортизации будет в два раза больше.

Таким образом, данный способ начисления амортизации также позволяет значительно сэкономить на налоге на имущество.

В заключение также отметим, что выбор способа амортизации, но только уже в налоговом, а не в бухгалтерском учете, влияет и на налог на прибыль. Однако, в отличие от налога на имущество, совокупный размер расходов, на который налогоплательщик уменьшит налог на прибыль, начисляя амортизацию одинаков как при линейном, так и при нелинейном способе. Отличаться будет только сумма расходов, отражаемая в разных налоговых периодах.

При этом, конечно же, как правило, и в бухгалтерском, и в налоговом учете чаще всего используется линейный способ амортизации в целях избежания отклонений между данными бухучета и налогового учета. Однако, как видно из представленных выше расчетов, данный способ для расчета налога на имущество является самым неэффективным. Поэтому организации, владеющей большим объемом основных средств, стоимость которых значительна, необходимо сопоставлять размер налоговой экономии с трудностями в учете, которые возникнут при расхождении в размерах начисляемой амортизации.

Однако, учитывая, что размер налога напрямую зависит от остаточной стоимости имущества, формируемой в соответствии с правилами ведения бухгалтерского учета организации-налогоплательщика, уменьшить совокупную сумму подлежащего уплате налога за период эксплуатации имущества законными способами вполне реально.

Одним из вариантов является правильный выбор способа амортизации имущества. Поскольку налог рассчитывается исходя из среднегодовой стоимости имущества, налогоплательщику, в целях минимизации подлежащих уплате сумм налога, выгодней, чтобы основное средство амортизировалось быстрее, особенно в первые несколько лет.

ПБУ 6/01 «Учет основных средств» предусмотрена возможность исчисления сумм амортизации по 4-м способам:

- линейный;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

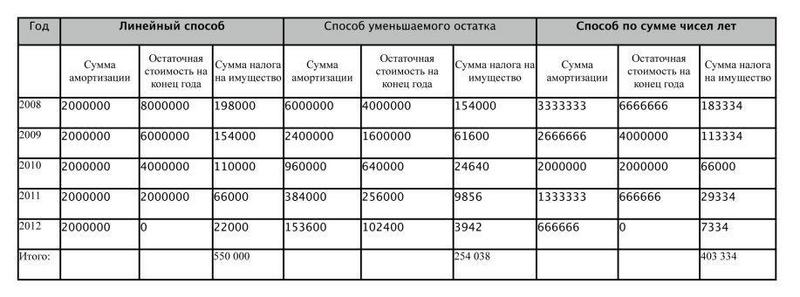

Рассмотрим какой из способов амортизации наиболее выгоден для налога на имущество на примере:

Допустим, что организация приобрела в 2008 г. оборудование, стоимостью 10 000 000 руб. Срок его эксплуатации - 5 лет.

Предполагаемый объем выпуска продукции за весь срок использования оборудования - 2 000 000 руб. (в 2008 г. - 440 000 руб.; в 2009 г. - 400 000 руб.; в 2010 г. - 400 000 руб.; в 2011 г. - 320 000 руб.; 2012 г. - 360 000 руб.).

Ставка налога на имущество составляет 2,2 %

1) При линейном способе амортизации, сумма амортизационных начислений зависит от первоначальной стоимости объекта и годовой нормы амортизации, исчисленной исходя из срока полезного использования объекта.

В нашем случае, при сроке использования в 5 лет, норма амортизации составит 20% (100% /5).

Таким образом, амортизация в год составит 2 000 000 руб.

При такой сумме амортизации налог на имущество за первый год эксплуатации оборудования составит 198 000 руб.; за весь срок эксплуатации - 550 000 руб.

При этом, учитывая, что суммы амортизации начисляются равномерно, ускоренного списания стоимости оборудования не происходит, поэтому совокупная сумма налога на имущества за 5 лет эксплуатации составляет бОльшую сумму, чем при применении любого другого способа амортизации.

2) Способ уменьшаемого остатка:

при данном способе за основу берется остаточная стоимость имущества на начало отчетного периода и нормы амортизации с учетом устанавливаемого самой организацией в учетной политике коэффициента (не более 3). Таким образом, происходит ускоренное начисление амортизации в первые годы эксплуатации объекта (за счет применяемого коэффициента), соответственно, остаточная стоимость ОС быстро уменьшается, что приводит к экономии на налоге на имущество.

Как правило, данный способ амортизации применяется к группам ОС, интенсивность эксплуатации которых в первые годы выше, чем в последующие.

В нашем примере, при коэффициенте равном 3, норма амортизации составит 60% (100%/5 (годовая норма амортизации)* 3).

Совокупный налог на имущество за 5 лет эксплуатации ОС будет примерно в два раза меньше, чем при использовании линейного способа амортизации (254 038 руб.).

Таким образом, если учесть, что стоимость ОС организации может составлять довольно значительные суммы, экономия на налоге на имущество при применении способа уменьшаемого остатка будет ощутима.

3) При способе списания стоимости по сумме чисел лет срока полезного использования годовая норма амортизации определяется исходя из первоначальной стоимости ОС (в нашем примере - 10 млн. руб.) и соотношения между оставшимся на момент начисления амортизации количеством лет полезного использования объекта и совокупной суммой лет полезного использования объекта (в нашем случае - 1+2+3+4+5 - всего 15 лет).

Таким образом, в первый год эксплуатации сумма начисленной амортизации составит: 10 000 000* 5/15 = 3333333 руб.

Во второй год: 10 000 000 * 4/15 = 2666666 руб. и т.д.

Совокупная сумма подлежащего уплате налога на имущество за 5 лет эксплуатации ОС составит 403 334 руб., что также составляет меньшую сумму, чем при начислении амортизации линейным способом.

4) При способе списания стоимости пропорционально объему продукции (работ) начисление амортизационных отчислений зависит от планируемого количества произведенной продукции за весь срок эксплуатации оборудования. Годовая норма амортизации при этом определяется исходя из показателя по выполненному объему продукции за данный год и соотношения первоначальной стоимости объекта ОС и плана по объему продукции.

Поскольку при данном способе начисления амортизации ее размер напрямую зависит от устанавливаемого организацией плана по объему продукции (чем он ниже, тем выше амортизации и быстрее происходит перенос стоимости ОС), есть возможность заранее прогнозировать примерный размер подлежащего уплате налога на имущество.

Так, при плане в 40 000 шт. выпущенной на оборудовании продукции и фактическом выпуске 8000 шт. в год, амортизация составит: 8000 * (10 000 000/40 000) - 2 000 000 руб. При установлении плана в 20 000 шт. размер амортизации будет в два раза больше.

Таким образом, данный способ начисления амортизации также позволяет значительно сэкономить на налоге на имущество.

В заключение также отметим, что выбор способа амортизации, но только уже в налоговом, а не в бухгалтерском учете, влияет и на налог на прибыль. Однако, в отличие от налога на имущество, совокупный размер расходов, на который налогоплательщик уменьшит налог на прибыль, начисляя амортизацию одинаков как при линейном, так и при нелинейном способе. Отличаться будет только сумма расходов, отражаемая в разных налоговых периодах.

При этом, конечно же, как правило, и в бухгалтерском, и в налоговом учете чаще всего используется линейный способ амортизации в целях избежания отклонений между данными бухучета и налогового учета. Однако, как видно из представленных выше расчетов, данный способ для расчета налога на имущество является самым неэффективным. Поэтому организации, владеющей большим объемом основных средств, стоимость которых значительна, необходимо сопоставлять размер налоговой экономии с трудностями в учете, которые возникнут при расхождении в размерах начисляемой амортизации.

ГЛАВНАЯ

ГЛАВНАЯ